FP(ファイナンシャルプランナー)は転職に有利?資格の活かし方・おすすめの職種・年収を解説

[最終更新日]2025/11/14

今回は、ファイナンシャルプランナー(FP)の資格が転職に与える影響や活かせる業界・年収の目安などを詳しく解説します。

ファイナンシャルプランナー(FP)とは、「お金に関する資格」というイメージを持つ方は多いかと思いますが、具体的にどのような資格なのでしょうか。転職やキャリアアップには有効なのでしょうか。

目次

1)そもそも、「ファイナンシャルプランナー(FP)」とはどんなもの?

ファイナンシャルプランナーとは、FP(エフピー)と略され、簡単にいえば「暮らしに係るお金のスペシャリスト」のことをいいます。

そもそも、「ファイナンシャル・プランニング」とは、それぞれのライフスタイルにあった資金計画を立てて、理想の未来や目標の実現を目指すことをいいます。

その資金計画を立てるにあたり、暮らしに関わるあらゆるお金、具体的には、預金や投資、不動産、保険や税金、住宅購入資金や教育資金、相続や老後資金などについての知識が必要となります。

そこでこのような知識を学び、資格として取得しているのが、ファイナンシャルプランナーです。

ファイナンシャルプランナーは、相談者(お客様)の生活環境や資産状況、年収や価値観などを把握し、希望する未来に近づけるためには、どのような資金計画をたて実行していけばよいのか助言やフォローを行います。

相談者のプライバシーを保護すること、必要に応じてより深い知識を持つ専門家(税理士・弁護士・社会保険労務士など)と連携を取ることも大切です。

つまりファイナンシャルプランナーは、相談者の状況を正しく理解し、希望や目標を把握したうえで分析を行い、他の専門家の協力を得ながら、資産設計を立案し、実行のアシストをするのです。

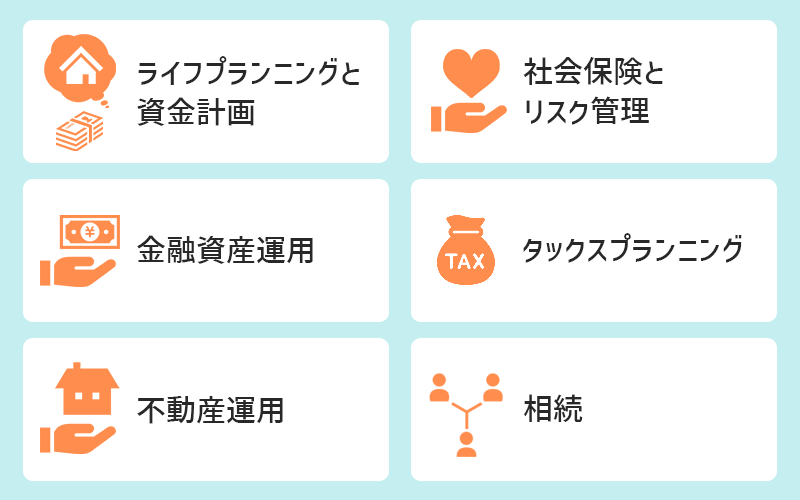

ファイナンシャルプランナー(FP)の守備分野は、6つに分かれる

フィナンシャルプランナーは、暮らしに係るさまざまなお金に関する知識を習得する必要がありますが、その範囲は大きく6つに分けられます。

資格取得の学習もこの6分野ごとに行います。

ここでは、その6つについて一つずつ見ていきましょう。

ライフプランニングと資金計画

ライフプランニングと資金計画では、まずはこれから先の生活プランを想定し、どのタイミングで資金が必要となるのか考え、計画をたてます。

つまり、結婚や出産、マイホーム購入、教育や子の結婚、老後などのライフイベントに備え、資金ニーズを考慮します。

教育資金や住宅取得資金について、借入金(ローン)や積立・返済計画についての仕組みや制度を学び、老後資金として必要となる「年金」についても詳しく学習します。

「国民年金」と「厚生年金保険」からなる公的年金については、制度の概要、保険料や給付期間について抑え、確定拠出年金(DC)などの企業年金・自営業者のための年金についても学びます。

資金計画を立てるにあたって、キャッシュフロー表(家計の収入と支出、貯蓄残高をあらわす表)の作成方法や、ローンの返済計画、積立計画の計算方法についても学習していきます。

社会保険とリスク管理

社会保険とリスク管理では、公的で強制加入が原則である健康保険や介護保険、高齢者医療制度、雇用保険などの社会保険と、それを補完する民間保険(おもに生命保険や損害保険)について学習していきます。

健康保険は、普段当たり前に病院にかかり利用している制度ですが、どのような仕組みで、負担割合などどうなっているのか?病気やケガで高額な医療費がかかる場合、高齢で介護が必要となる場合、会社を退職し収入が途絶えてしまった場合など、生活の中で困難が生じた場合には、どのような社会保険が利用できるのか?など学んでいきます。

民間保険においても、予期せぬ事態に備えるものですが、社会保険とは異なり、自身でどの保険商品にするか選択する必要があります。

代表的な保険商品として生命保険があげられますが、掛け捨てや貯蓄型、投資型や団体型など、その種類や内容は多岐にわたり複雑です。

また、火災保険や地震保険、自動車保険、医療保険などの損害保険についても、数ある保険商品の中から自身のニーズに合うものを選ぶ必要があります。

このような民間保険についても、仕組みや内容、保険に係る税金まで幅広く学習します。

金融資産運用

金融資産運用では、資産を守り、増やしていくため、投資運用に係る知識を抑えていきます。

投資は、経済状況や景気、金利や為替の動向に大きく影響を受けるため、経済活動や、景気、金利の変動要因、景気対策について考えていきます。

運用をする金融商品は、預貯金、債券、投資信託、株式など、その種類は多岐にわたります。

それぞれの商品性やリスクリターンやコスト、取引方法について理解していきます。

タックスプランニング

タックスプランニングでは、6つの分野の中でも特にボリュームのある「税金」についての分野です。

税金にはさまざまな種類がありますが、一般的に利益(所得)に対して課税されます。

課税対象となる所得には、給与所得や配当所得、不動産所得、利子所得、雑所得など計10種あります。

それぞれの所得の内容や所得金額の計算方法や課税方法について学習します。

所得金額から課税標準(税額決定の基準となる金額)を算出し、最終的な税額を計算していきますが、その過程で所得控除や税額控除といった、税金が免除されたり軽減される仕組みや計算法についても押さえておきましょう。

最後に確定申告の流れや源泉徴収票の読み方や、所得税のほかに法人税や消費税についても学習します。

不動産運用

不動産運用においては、金額は高額となるため、一般の方が関わる機会は多くはないかもしれません。

しかし、相続で土地や建物を取得したり、マイホームを購入するなど、一生で一度は直面する機会だと思われます。

土地や建物の価格設定は、さまざまな材料を考慮する必要があるため、適正価格であるかどうかなど、専門知識を学びます。

土地や建物の売買や貸借など、不動産取引に必要な契約関係や登記、広告、法令上の制限(都市計画法や建築基準法など)についても理解しておく必要があります。

不動産は、他のモノやサービスとは異なり、高額で権利関係や契約についても複雑です。

専門性の高い分野ですが、必要不可欠である住環境に関わる内容も多いため、しっかり押さえておきたいところです。

そのほか、不動産にかかわる税金(不動産取得税や固定資産税など)や、不動産の有効活用として不動産投資と利回り(投資額に対する収益の割合)についても学習していきます。

相続

相続は、相続分や遺産分割、遺言、さらに相続税について、法律に基づき学習していきます。

同様に贈与についても、贈与の種類や贈与税について学習します。

相続や贈与については、普段の生活の中で頻繁に起こる事象ではありませんが、長い人生で必ず1度は直面する大きな問題です。

相続税も贈与税も財産取得者が納税者となり、申告・納付の義務を負います。

相続財産が高額であるほど、相続税も高額となり、親族間で揉めてしまうケースも少なくありません。

法律ではどのように定められているか?さまざま状況を想定して学習していきます。

相続税は、2015年に改正されより多くの人が課税対象となりました。(相続税の課税対象額が下がったため)

相続税の申告や納付、計算方法や控除(税額が軽減される場合)についても、相続人となる人は知っておくべき知識です。

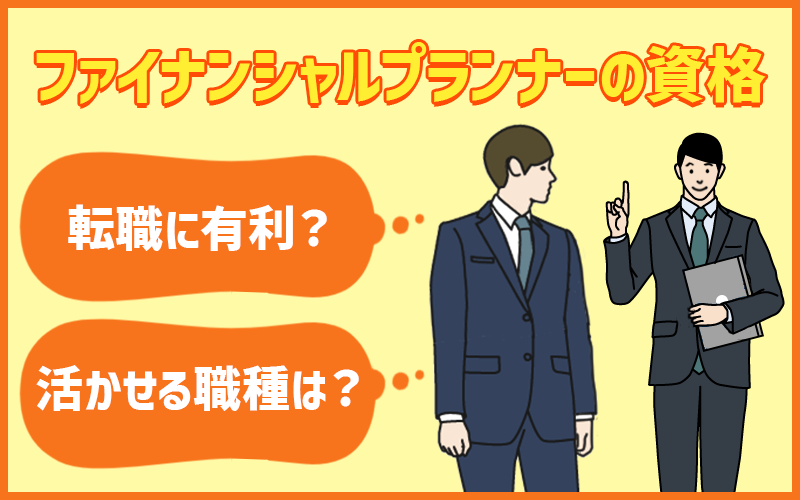

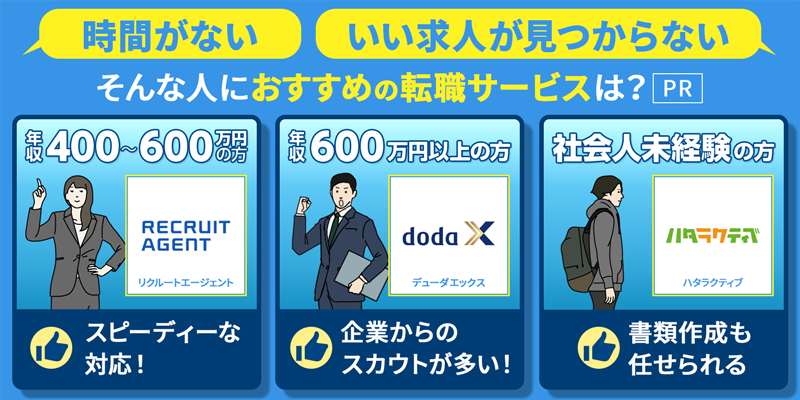

2)ファイナンシャルプランナー(FP)の資格が活かせる職場・職種は?

ここまで、ファイナンシャルプランナーの概要や学習範囲をお伝えしてきました。

それでは、ファイナンシャルプランナーの資格を取得した場合、どのような仕事に活かせるのでしょうか?

ここでは、ファイナンシャルプランナーの資格を活かせる職場や職種、さらに目指せるおおよその年収額について解説していきます。

金融・保険業界

金融・保険業界とは、銀行や信用金庫、農協、信託銀行や証券会社、保険会社のことです。

この業界は、ファイナンシャルプランナーの資格を取得する、最も多くの人が活躍する業界といえます。

特に営業マンとしてお客様と接する場合は、ファイナンシャルプランナーとしての知識はもちろん、資格保有を提示することで、信頼度や説得力が高まり、成績アップにつながるでしょう。

そのため、多くの銀行や証券、保険会社では、新人のうちにAFP(FP2級)の取得を推奨します。

金融商品や保険の営業をする際、商品知識だけでなく、顧客ニーズに応じたライフプランの提案や税制や相続など幅広い知識を活用することで、顧客満足や営業力もアップします。

年収については、金融業界は比較的高い傾向にあり、銀行・証券は500~1,000万円、保険業界は300~600万円が目安です。ただし、個人の営業成績や貢献度によって大きく異なります。

不動産業界

不動産業界とは、不動産の売買や貸借といった不動産取引をする不動産会社、不動産投資や運用をする投資運用会社、不動産代理店など、不動産に係る幅広い業界です。

戸建てやマンションの売買や貸借、住宅ローンなどは、経験される方は多く想像がつきやすいですね。

不動産取引の必須資格としては「宅地建物取引士」があげられます。

宅地建物取引士は、不動産業の独占業務や設置義務もあり、不動産業界を代表する資格です。

ただし住宅ローンや税金、相続や金利、経済に関することは、ファイナンシャルプランナーのほうがより広く学習するため、宅地建物取引士の知識を補完する意味でも、不動産業界で重宝される資格です。

不動産業の年収も、個人の成績や会社の貢献度によって異なりますが、おおよそ400~700万円程度になります。

税理士事務所や公認会計士事務所

税理士や会計士は、業務独占資格であり、それぞれ資格保有者でなければできない業務があります。

両者ともに、コンサルティングや税務の仕事(具体的な税金計算や税務代理、書類作成など)を担います。

ファイナンシャルプランナーの資格だけで独占業務をすることはできませんが、お金について幅広い知識を有しているため、事務所において有力なアシストとなるでしょう。

ファイナンシャルプランナーとして事務所で働きながら、税理士や会計士の資格取得を目指す人も少なくありません。

税理士や会計士の資格がなく、事務所でファイナンシャルプランナーとして働く場合のおおよその年収は、250~600万円が目安です。事務所の規模や専門分野、経験値によって金額に差が生じます。

人事・総務・経理等の管理業務

どのような業種でも、人事や総務、経理などの管理部では、社会保険や年金、税金についての知識が必要となります。

従業員の給与や各種手当の計算、年末調整など、ファイナンシャルプランナーの知識は実務でも活用される場合が多いのです。

また従業員より、税金や社会保険、年金など、各種制度や仕組みについて質問を受ける機会も出てくるでしょう。

そのような場合にも、ファイナンシャルプランナーの知識があれば、相談者の状況やニーズに応じて説明することができるでしょう。

独立開業の道もある

企業に属さず、ファイナンシャルプランナーとして独立開業する道もあります。

独立開業したファイナンシャルプランナーの働き方は、①お客様(相談者)のニーズに応じたライフプランを一緒に考え提案をする、②セミナーや学校などで講師を務める、③書籍やWEBサイトなどで執筆活動をする、などさまざまです。

独立開業は、自身の力で仕事をとってこなければならないため、専門知識だけでなく、高いスキルや人脈、マーケティング能力が必要になるでしょう。

競争社会で優位に立つため、得意分野を極め、オリジナリティのあるサービスを提供することも大切です。

独立開業で成功したファイナンシャルプランナーは、年収1,000万円以上も可能ですが、集客力や専門性、継続的な学習と実績が求められます。

3)ファイナンシャルプランナー(FP)になって感じるやりがい・大変なことは?

ファイナンシャルプランナーとして仕事を進めるうえで、やりがいを感じること、逆に苦労すること、大変なこととはどのようなことなのでしょうか。

今後ファイナンシャルプランナーの資格を取得し、その資格を活かして仕事をしたいという方には、興味のあるテーマですね。

ここでは、ファイナンシャルプランナーになって感じるやりがい・大変なことについて、お伝えします。

ファイナンシャルプランナー(FP)になって感じるやりがいは

お金の悩みや不安は、家族にも相談しづらいと思っている方が多く、そのまま放っておいてしまう方も少なくありません。

ファイナンシャルプランナーは、暮らしのお金に係るスペシャリストとして、お客様に寄り添い、ニーズに応じた提案や助言をすることで、感謝され喜んでもらえる仕事です。

不安を抱え、暗くなっていた表情が、明るく笑顔に変われば、やりがいにつながりますね。

ファイナンシャルプランナーの仕事は、一時的なサービスではなく、お客様(相談者)とともに時を刻み歩んでいくため、ライフイベントに立ち会いながら、長い付き合いとなることが多いかもしれません。

そのため、お客様と深い信頼関係が築くことができ、当初は1人のお客様でも、その家族や友人など紹介の輪が広がることもあります。

いつの間にか、お客様やその家族からも頼りにされる存在となることは、ファイナンシャルプランナーとしての喜び、やりがいとなるでしょう。

また、さまざまなお客様と接することで、ファイナンシャルプランナーとしての成長やスキルアップにつながります。

ファイナンシャルプランナーの仕事で大変なことは

ファイナンシャルプランナーは、お客様の資産状況と目標を把握し、現状の分析をしながら資金計画の立案、実行のファローを行います。

その過程で、現状と目標が大きく乖離(ギャップ)している場合、その調整に苦労することがあります。

ファイナンシャルプランナーにお金の相談をしたからといって、お金が増えるわけでも、必ずしも目標達成できるというわけでもありません。

お客様にその旨をわかりやすいよう伝え、理解してもらう必要があります。

そもそもお金の悩みは、人生を左右する大きな問題です。些細なミスや、勘違いから誤った情報を提供してしまうと、取り返しのつかないことなります。

常に気を引き締め、責任感を持ち、慎重に仕事を進める必要があるため、プレッシャーやストレスを感じてしまうこともあるでしょう。

また、ファイナンシャルプランナーとして習得した知識は永久的ではなく、法改正が行われたり、経済状況や社会情勢の変化に応じて、ブラッシュアップする必要があります。

4)ファイナンシャルプランナー(FP)資格取得の流れ

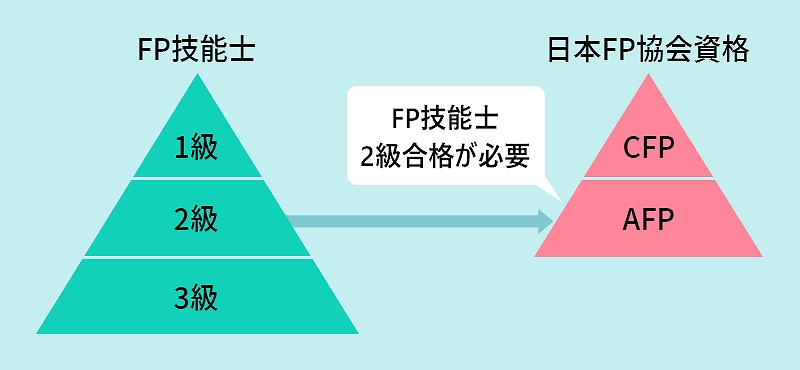

ファイナンシャルプランナーの資格は、下の図のように「FP技能士」と「日本FP協会資格」の2つに分けられます。

「FP技能士」は、国家資格であり、3級→2級→1級の順で難易度が上がります。実施団体は、「日本FP協会」と「きんざい(金融財政事情研究会)」の2つで、どちらで受験するか選択できます。

「日本FP協会資格」は、民間資格であり「AFP」「CFP」の2種類です。AFP→CFPの難易度の順で、AFPがFP技能士2級、CFPがFP技能士1級のレベルと同水準になります。

AFP、CFPは、資格の有効期限のないFP技能士と異なり、有効期限がおおよそ2年間とされており、資格保有期間中に、規定の単位を取得する必要があります。

両者とも、合格後も更新の必要があり、毎月会報誌が届いたり、FP協会認定の継続教育を受講したりと、常に新しい知識を習得し続けることができます。

AFPの上級資格であるCFPは、世界標準資格として24ヵ国で使用され、国際的にも通用する資格です。

合格の難易度・資格取得の準備期間(学習期間)目安は

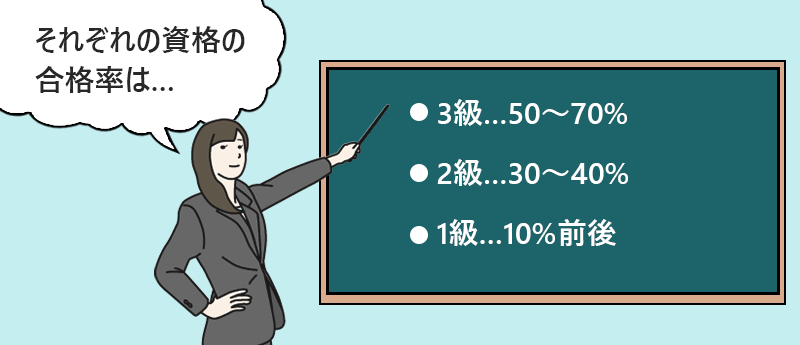

ファイナンシャルプランナーの難易度や取得のための学習時間は、何級(AFPかCFP)を受験するかによって異なります。

下記の表で等級ごとに見ていきましょう。

| 受験する資格 | 難易度 | 合格率 | 学習時間 | 受験資格 | 試験実施月 |

|---|---|---|---|---|---|

| 3級 | 易しい | 50~70% | 100時間 1~2ヵ月 | 無し | 5月、9月、1月 (年3回) |

| 2級 | やや易しい | 30~40% | 200時間 3~4ヵ月 | 以下いずれかに該当する者 ・AFP認定研修修了者 ・FP3級合格者 ・FP業務の2年以上の実務経験 | 5月、9月、1月 (年3回) |

| 1級 | 難しい | 10%前後 | 600時間 6ヵ月~1年 | 以下いずれかに該当する者 ・FP2級を取得かつ1年以上のFP業務の実務経験がある者 ・FP業務で5年以上の実務経験がある者 | 9月 (年1回) |

AFP資格の取得には、FP2級の取得と日本FP協会認定のAFP認定研修を修了し、AFP資格登録を行います。

AFPの上級資格であるCFP資格を取得するには、日本FP協会が実施するCFP資格審査試験に合格する必要があります。CFP資格審査試験の受験資格はAFP資格取得者となります。

難易度はFP1級と同水準ですが、試験科目の6分野を1課目ずつ受験できる点が、FP1級試験と異なる点です。

資格申し込み・受講の流れ

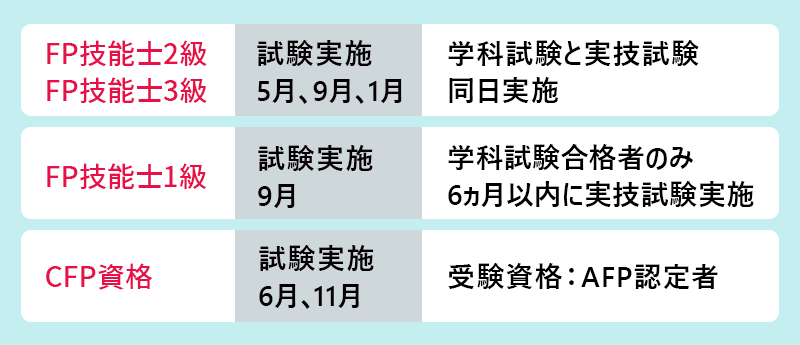

FP技能士2級と3級は、年に3回(5、9、1月)、1級は、年に1回(9月)試験が実施されます。

試験は、学科試験と実技試験があり、2級と3級は同日に実施され、両方受験することができますが、1級は、学科試験合格者のみが実技試験に進むことができます(学科試験合格発表後、約6ヵ月以内に実技試験を実施)。

受験の申込みは、試験日のおおよそ2ヵ月前くらいに2週間程度として定めてられており、実施団体(日本FP協会もしくはきんざい)に申請します。ただし1級の学科試験はきんざいのみになります。

申請方法は、インターネット申請か書面申請の2種類です。

CFP資格は、年に2回(6、11月)の試験であり、受験資格としてAFP認定者であることが必要です。

受験申請期間やAFP登録期限もあらかじめ決まっているため、試験実施団体である日本FP協会のホームページで確認しておきましょう。

各等級別の受験手数料は以下の通りです。

| 3級 | 2級 | 1級 | CFP | |

|---|---|---|---|---|

| 学科試験 | 3,000円 | 4,200円 | 8,900円 | 1課目:5,500円 2課目以上は、1課目ごとに4,400円が加算 6課目:27,500円 |

| 実技試験 | 3,000円 | 4,500円 | 20,000円(日本FP協会) 25,000円(きんざい) |

詳細については、試験実施団体となる日本FP協会、もしくはきんざいに確認するようにしましょう。

【まとめ】FPでマネーリテラシーを高め、仕事にも実生活にも活かす!

ファイナンシャルプランナーは、2級以上(AFP以上)取得すれば、転職に有利となる可能性もありますが、プラスアルファとして、実務経験や他の関連資格(ダブルライセンス)もあれば、なお心強いですね。

ファイナンシャルプランナーとしての知識は、転職やキャリアアップだけでなく、実生活でも役立ちます。

年金や保険、税金、住宅ローンや資産運用、相続についてなど、生活に欠かせないお金に係る大切な知識です。

FP3級レベルの基礎知識は、日常生活にも役立つ内容が多く、多くの人にとって有益な学びとなるでしょう。

FP3級は、独学で取得も可能で、学習時間やコストも比較的かけずに、勉強・受験することができるため、興味のある方は、まずは3級のテキストから学習を始めてみるのも良いでしょう。

マネーリテラシーを高めることは、仕事にも実生活にも有効で、自身の可能性も広がることでしょう。